|

|||||||||||||||||

Возврат налога при покупке лекарств.

|

|||||||||||||||||||||

Общие условия для налогового вычета Вычет могут получить только те налогоплательщики, которые платят налог на доходы. Вот основные требования: 1. Налогоплательщик — резидент РФ. Если нет налогооблагаемого дохода, вернуть НДФЛ нельзя, так как он не начисляется и не уплачивается. |

Что изменилось в условиях вычета при покупке лекарств?

Расходы на лекарства — это часть социального налогового вычета. На эту сумму уменьшают доход при расчете НДФЛ. В результате налоговая база уменьшается. Появляется переплата по налогу на доходы, которую можно вернуть. Или налог к уплате становится меньше, и работодатель отдает сэкономленную сумму вместе с зарплатой. Возвращают не всю стоимость лекарств, а 13% — то есть налог, который получилось сэкономить.

Пример расчета налога на доходы до и после применения вычета

| Без вычета | С вычетом |

Доход | 50 000 ₽ | 50 000 ₽ |

Сумма вычета | — | 10 000 ₽ |

Налоговая база | 50 000 ₽ | 40 000 ₽ |

НДФЛ | 6500 ₽ | 4 200 ₽ |

До изменений расходы на покупку лекарств можно было принять к вычету только в том случае, если препараты или действующие вещества упоминались в перечне из Постановления Правительства № 201. В этом списке были не все лекарства. Если действующего вещества там не оказывалось, расходы на препарат нельзя было принять к вычету.

Федеральный закон от 17.06.19 № 147-ФЗ внес изменения в статью 219 Налогового кодекса. Теперь там не упоминается этот перечень. Любые лекарства по назначению врача можно использовать для вычета, чтобы сэкономить на НДФЛ.

Условия для налогового вычета при покупке лекарств в 2019 году:

1. Лекарство назначил врач. Назначение подтверждается бланком рецепта.

2. Есть документы, которые подтверждают оплату.

Искать действующие вещества в перечне больше не нужно.

Как оформить назначение лекарства для вычета?

Чтобы уменьшить доходы на стоимость лекарств и вернуть налог, нужно подтвердить назначение врача. Для назначения лекарств и использования налогового вычета установлен особый порядок:

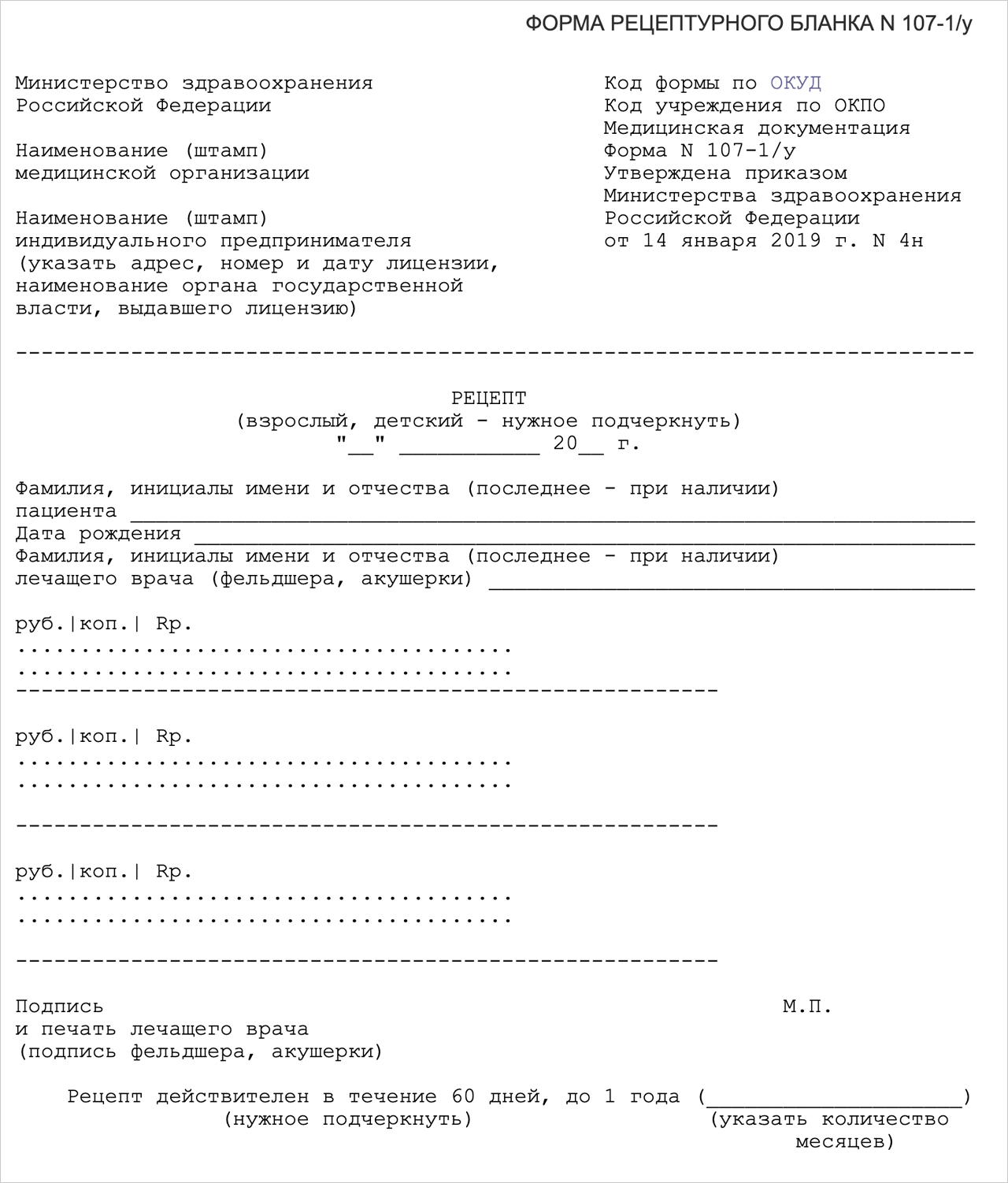

1. Врач должен выписать рецепт по форме № 107-1/у в двух экземплярах. Один бланк — для аптеки, второй — для вычета. В приказе упоминается форма № 107-у, но она утратила силу.

2. На бланке для вычета ставят штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика».

3. Бланк для вычета заверяют подписью врача, его личной печатью и печатью медицинской организации.

Экземпляр рецепта со штампом и ИНН — это и есть подтверждение, что лекарства назначены врачом. Бланк нужно будет предоставить в налоговую при оформлении вычета.

Требуйте правильно оформленный рецепт Другие способы назначения лекарств не подойдут. Даже если препарат продается без рецепта и врач написал его название на фирменном бланке клиники, эти расходы не получится принять к вычету. Нужен правильно заполненный рецепт по установленной форме. |

Бланк рецепта для назначения лекарств по форме № 107-1/у

Платежные документы должны быть оформлены на того человека, который заявляет налоговый вычет. Исключение только для супругов: у них все расходы считаются общими. Если платил муж, принять расходы к вычету может жена, и наоборот.

Для кого можно покупать лекарства, чтобы вернуть налог?

К вычету можно принять стоимость лекарств, которые налогоплательщик купил не только для себя, но и для членов семьи и близких родственников:

а) супруга,

б) детей до 18 лет,

в) родителей.

Если оплачены лекарства для мамы, жены или ребенка, их тоже можно принять к вычету, чтобы вернуть налог. Расходы на лечение других родственников для этих целей не подойдут.

Как получить вычет при оплате обучения

Какую сумму можно вернуть с помощью вычета при покупке лекарств?

Если есть подтверждение расходов на лекарства, можно вернуть 13% от этой суммы. Но у социального вычета есть лимит — 120 000 рублей на один календарный год. Значит, сумма налога к возврату при таком объеме затрат — максимум 15 600 рублей. При условии, что этот налог был уплачен или начислен в том же году, когда приобретались лекарства. Неиспользованный остаток вычета нельзя перенести на следующий год. В этот же лимит войдут расходы на обучение, добровольное медицинское страхование и пенсионные взносы.

Для дорогостоящего лечения лимита расходов нет: к вычету можно принять всю сумму. Тип лечения определяется медицинской организацией в соответствии с утвержденным перечнем. Для дорогостоящих видов в справке об оплате медицинских услуг проставляется код «2». Также отдельный лимит установлен для расходов на обучение детей — 50 000 ₽.

Пример расчета. Иван работает по трудовому договору. Его зарплата — 30 000 рублей в месяц, а налог на доходы с этих выплат — 3900 рублей. Всего за год Иван заплатит 46 800 рублей НДФЛ. В том же году Иван покупал лекарства для себя, супруги, сына и отца. Общая сумма расходов на препараты по назначению врача составила 20 000 рублей. Иван оформит налоговый вычет и уменьшит НДФЛ на 2600 рублей. Эту сумму ему вернут на работе или по декларации в следующем году.

Как вернуть НДФЛ с помощью вычетов

Какие еще расходы можно использовать для вычета при оплате лечения?

Кроме покупки лекарств в сумму вычета при оплате лечения можно также включать такие расходы:

1. Медицинские услуги: оплата анализов, обследований, приемов врачей и диагностики.

2. Дорогостоящее лечение: оплата процедур и анализов за счет собственных средств, а не по ОМС.

3. Добровольное медицинское страхование. При условии, что оно оплачено за счет собственных средств, а не за счет работодателя.

Для этих расходов продолжают действовать утвержденные перечни. Исключение — только для лекарств. Для вычета понадобится справка об оплате медицинских услуг с кодом «1» или «2».

Как оформить вычет и вернуть налог при покупке лекарств и оплате лечения?

Есть два способа вернуть НДФЛ:

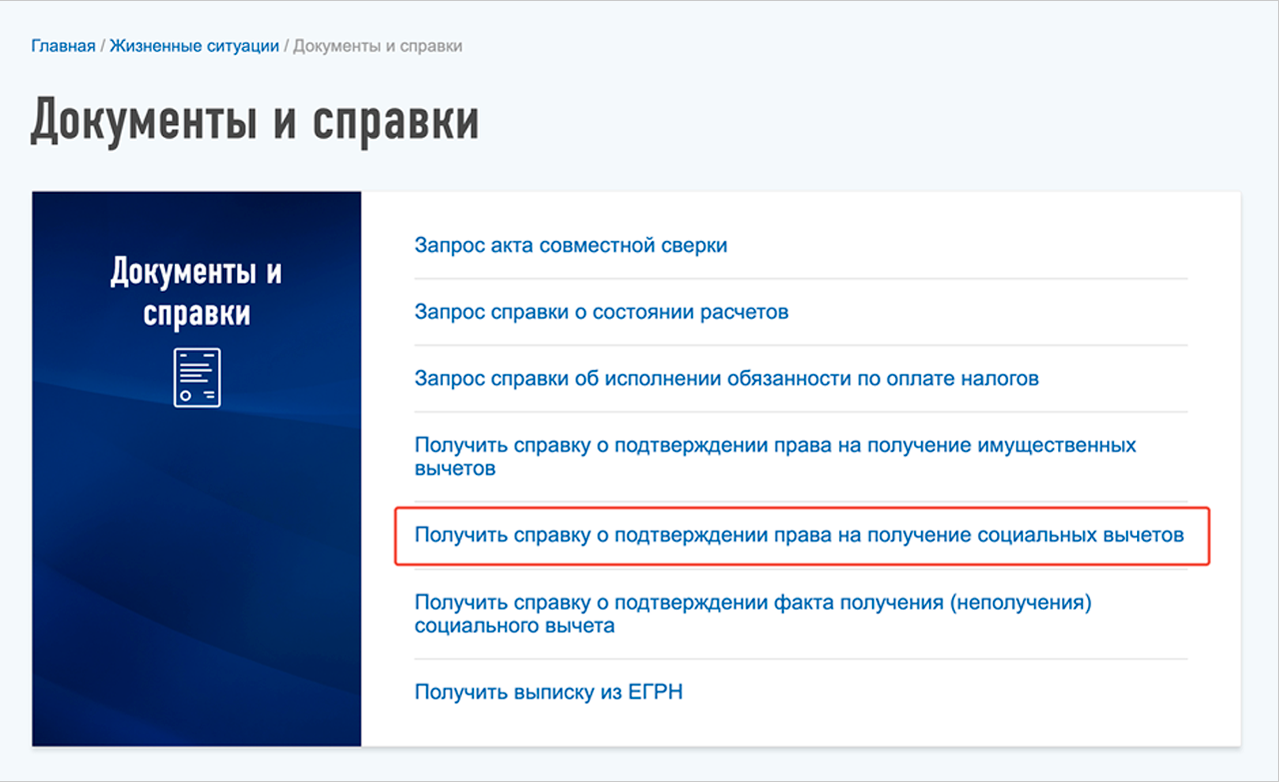

1. Получить уведомление о праве на вычет в текущем году и оформить вычет через работодателя. Для этого нужно подать заявление в налоговую инспекцию. Справку делают в течение 30 дней.

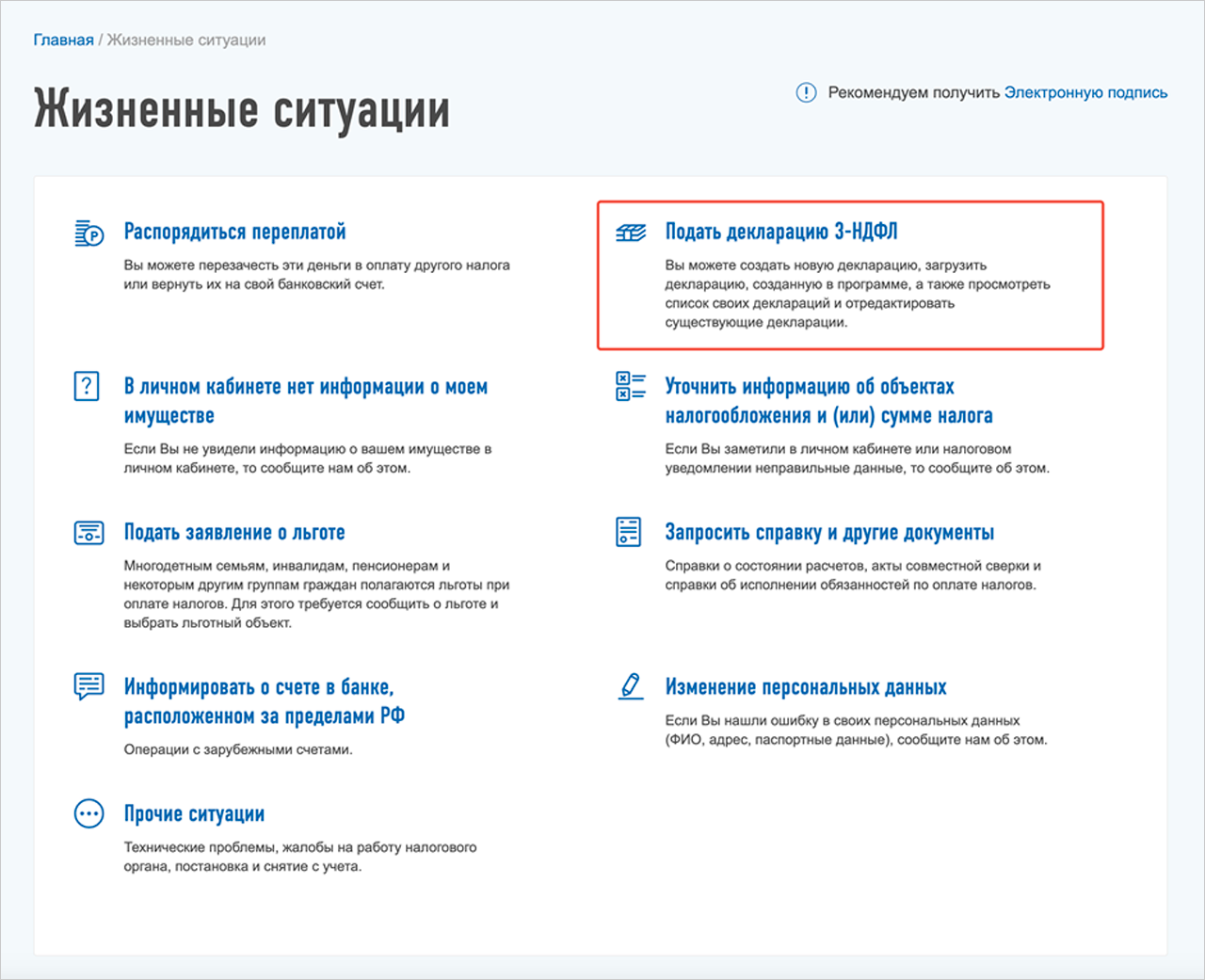

2. Подать декларацию в следующем году и получить деньги на счет из бюджета. Срок проверки декларации — до трех месяцев. Деньги возвращают в течение месяца по заявлению.

Справка о подтверждении права на социальный вычет нужна для работодателя, с которым заключен трудовой договор. Она позволит получить вычет в текущем году. Декларацию заполнять не нужно

По декларации можно получить вычет и вернуть НДФЛ за три предыдущих года. Ее подают, когда год, в котором оплачено лечение, закончился. За каждый год — отдельная декларация. Деньги на счет возвращает налоговая инспекция

Для консультации и заключения договора страхования, звоните по телефону в Челябинске:

г. Челябинск, ул. Володарского, 9

|

Создание сайта

Mittelspiel.ru |

ИМЕЮТСЯ ПРОТИВОПОКАЗАНИЯ. НЕОБХОДИМА КОНСУЛЬТАЦИЯ СПЕЦИАЛИСТА © Copyright «DMS-INFO.RU». Все права защищены. Звоните: +7 (351) 777-3-999 454080,Челябинск, ул. Володарского, д.9 |

|

|||